信用保証協会・日本政策金融公庫の初めての面接で必ず聞かれる7つのこと

- 「銀行融資の審査基準とは」のページはこちらをクリック

- 「初めての面接で必ず聞かれる7つ」のページはこちらをクリック

- 「信用保証協会へは直接行くべきか?制度融資と提携融資」のページはこちらをクリック

- 「信用保証協会の融資を成功させるには」のページはこちらをクリック>

事業を始められて1年以上経過されている方々へ

「信用保証協会での初めての面談」についてです。(日本政策金融公庫でも内容は同じです)

信用保証協会を初めて利用する場合には必ず信用保証協会の担当者との面接があります。

原則は、信用保証協会の担当者が申込者の事務所あるいは店舗を訪問することで面接が行われます。

当事務所に来られるお客様の中にも「書類の作成は何とか出来るが、面接が初めてなのでコワイなぁ~」と言われる方がおられます。

特に初めて融資の申し込みをされる方や、過去に面談で失敗した経験をお持ちの方などにとっては、金融機関との面談はとても堅苦しい、いやなものというイメージであることが多いようです。

では、実際の信用保証協会の融資の申込における面談とは、どんな感じで行われるのでしょうか。

通常、融資審査の一環として行われる面談は信用保証協会の担当者が1名か2名で、融資の申込の事業者が1名(もちろん代表)という少人数の中で、信用保証協会ががいくつかの質問をし、申込者がそれに答えるというザックバランな雰囲気で行われます。

通常は、面接が行われる時間は、約1時間程度で終わりますが、内容に不審な点がある場合などには、これ以上の時間をかけて行われることもあります。

信用保証協会との面接内容ですが、主に申込者(=経営者)の人物や事業内容の把握、資金の流れが中心となります。つまり、ヒト・モノ・カネの把握です。

まず、これだけは絶対に頭に入れておいていただきたいのが、融資を受けることが出来るかどうかは「担当者に、これなら事業資金を十分貸せるじゃないか、と思わせる材料をどれだけ与えることができるか」にかかっています。

担当者を味方につけなければいけない、ということです。

「保証協会はシビアな面接をする落としにかかる人」というような間違った解釈をされている方がおられますが、保証協会の担当者は決して「敵」ではありません。

あくまでも対等な立場であり「味方」なのです。なんせ彼らの仕事は事業資金を貸す(=保証を付ける)ことであって、本音は「貸したい」(=保証を付けたい)のですから。

信用保証協会(銀行もそうですが)の担当者は、面談の結果を、他の担当者が集まる会議にかけて稟議書という書類を使って報告します。

担当者が全権を握っているわけではありませんので、この稟議書がいかに説得力を持って書かれているのか、その出来が融資の審査の可否を決定するといっても言い過ぎではありません。

面談では、変に下手にでる必要はありませんが、誠実な受け答えを心がけるべきです。

当り前のことですが、横柄な態度をとる人や、逆に自信なさげな人にお金を貸そうと思う担当者はまずいません。後述しますが、服装にも十分に気を遣わないといけません。

繰り返しになりますが、担当者を味方につけれるかどうかが、融資成功のカギになります。

面談時の注意点や面談で担当者から聞かれやすい事項について述べていきます。

【信用保証協会の面接で必ず聞かれる7つのこと】

さて、面談では実際どのようなことが聞かれるのでしょうか。

本人が決算書の内容などを理解していれば難しくは無いのですが、逆に決算書を完全に理解している人も少ないですからね。

面談で何が多く聞かれているのか、その優先的に聞かれること7つを列挙します。

■1 事業所の概要

・扱っている商品サービス

・最もメインとなる商品サービス

・お客様の客層

・メイン取引先 メイン仕入先

・商品サービスの流れとお金の流れ

・どんな部署があって、それぞれ人員は何人いるのか

・なぜこの事業を始めようと考えたのか

まあ当然ですね。はじめての面接ですから、保証協会としては上記については確認しておかなければいけませんからね。

■2.決算書の勘定科目で怪しげなところの質問

内訳明細書の中で、特にあやしくないかどうか、見られるのが・・・

貸付金 立替金 仮払金 預け金

といった勘定科目です。

上記はいずれも、読んで字のごとく、お金が出て行ったけど必ず近々戻ってくるお金という意味です。

貸し付け金は貸しただけで戻ってくる、立替金は立て替えただけだかたいずれは戻ってくる、仮払金は仮に払っただけだからいずれは戻ってくる、預け金は預けただけだからいずれは戻ってくる、

いずれも一旦お金は出て行ったがいずれは戻ってくることが前提でつけられています。

戻ってこないのがわかっていて、あえてこういう勘定科目にしていくというのは決算を良く見せたい時の常套手段ですから、信用保証協会は「本当に戻ってくる金では無いのでは?」という目でまず疑ってかかります。

実際はお金が出て行って、もう戻ってこないんだったら「経費」ですよね。

経費にしたら利益が減る、利益が減ると信用保証協会や銀行に対して見栄えが悪い、だから、戻ってこないことがわかっていて、経費で挙げずにこういう科目にしてしまっているんではないか、みたいなことをやることが結構あります。

これらは最初から疑いの目で見られやすい科目なんですが・・・

科目が決算書にあって、内訳明細書を見てもなかなか保証協会の人が納得いかなかったら、具体的にどういう内容かを聞かれることが結構あります。

そこで必ず返ってくるお金やと、一旦出ていっただけで貸付金や、ということを一生懸命説明しないといけなかったりします。

先手を打って自分できっちり説明する!!!

あと上記と同じ理由で要注意な勘定科目は「前払費用」「前渡金」ですね。

■3.現在キャッシュが本当にあるかどうかの確認 資金繰り的な楽加減

まず直近の決算書あるいは直近の試算表をみて、本当にそれに近い現金と預金があるのかどうかを、通帳をみて確認します。

そして、どのような経緯でキャッシュが入ってきたのか、出ていくお金で不審なところが無いか、社長個人が引き出した形跡があまりにも多くないのか?

おかしなところは質問されますし、指摘される恐れがあるときは、それが不審ではないことを証明する資料を事前に準備しておくべきです。

担当者の心証は良くなりますし、担当者が上司に決済を上げる際にも貴重な資料になります。

不審点がない人でも、念のために証明できる資料を準備しておいた方がいいですね。

■4.資金使途

当然ながらこれは聞かれます。

当り前のことですが「必要性のあるところに貸す」というスタンスですからね。

設備資金なら、カタログと見積書を持っていって「この設備を導入するとこういう効果があって、売上・利益がこれくらい見込めます」と言えば納得性は高いですが、運転資金の場合にはかなり考えないといけません。

なんせ運転資金は・・・

普段から頻繁に出ていくお金があって、入ってくるお金があって、

出ていくものの方が多いからお金が必要、あるいはタイミングの問題で、一時的に資金ショートするから、

・・・という理由であるのが大半です。

この場合「必要性をどうアピールするのか」資金繰り予定表を作るとか、説得力ある文章を作るとか、かなり考えないといけません。

■5.今後の込み

貸し手にとって(保証協会は実際は保証する機関ですが)一番気になるところです。

なんせ、売上・利益が上がらなければ返してもらえませんからね。

売上の見込みがなければお金を返済していくことは不可能ですので、その見込がどれくらいあるのかを聞かれます。売上見込みについては、その裏付けとなる資料なども用意しておくべきです。

■6 今後の販売促進

どういう手法で中長期にわたって売上を上げていくのか、インターネットを使った方法なのか、人的なアナログ的な手法なのか、具体的に「こんなノウハウがあって」「これだけの成果を過去上げている」ことをデータとして提示するのが一番です。

■7.経営がうまくいかない場合を想定した対策

誰もが自分の会社を軌道に乗せようと一生懸命頑張るかと思いますが、その努力とは裏腹に業績が伸び悩んでしまうことも当然想定されます。

こういった状況になった場合の対策方法などを聞かれた時、明確に答えられるように準備しておかなければなりません。

リスク管理も経営者の仕事なのです。

自分の会社の特徴からどのような問題が考えられ、どう対処していくかは、担当者も気になるところなのです。

保証協会からもらえる事業計画書のフォーマットにも「経営不振に陥った時の対策方法」などといった項目はありません。

だからこそ、面談対策として個別に準備しておく必要があります。

■その他、こんなことを聞かれる場合もあります

●営業場所についての確認

自宅以外の場所で、事業を開始する場合は賃貸借契約書の写しが必要になります。

担当者から質問されるとすれば、事務所使用禁止の規制があるのにもかかわらず、そこを勝手に事務所として申請している場合などにそれについての追及があります。

自宅以外で事業を始められる方は、この辺りを注意しておかなければいけません。

●事業計画書の数字について・・・

質問される可能性があることとしては・・・

どこを突いてくるかは審査担当者次第ですが、可能性がある質問をあげてみますと、

「売上金額に根拠はありますか?楽観的すぎませんか?」

「経費をすべて考慮して損益を計上していますか?」

「仕入原価のコストダウンに努力する目標になっていますか?」

「人員計画は必要最低限にしっかりと組んでいますか?」

「設備投資は必要な投資ですか?」

「支出は必要最低限に抑えていますか?」

等々です。

申請書類と事業計画書がしっかりと作れても、その後に行われる面談で失敗したのでは融資は受けられません。

書類と同じくらい、面談も重要になってきます。

この2つをパスできて初めて融資を受け取ることができますので、NGな行動は絶対にしないようにしましょう。

ここでは面談での注意事項をまとめていますので、しっかりと確認しておきましょう。

■融資面談における注意点

事前準備はきっちりと。余計なことはしゃべらない。というのが大事かと思います。

担当者の質問に対して答えられない、あるいはしどろもどろだと、当たり前ですが、マイナスの評価になってしまいます。

提出した書類は経営者自身が作成しているという前提で面談なので、答えられない方がおかしい、という理屈になってしまうからです。

もし、アピール文や事業計画書などの融資書類の作成を専門家に依頼したとしても、その専門家と綿密に打ち合わせして面接でこたえられるようにしておくのは当然のことです。

それと・・・

商品やサービスの良いとところを一生懸命しゃべり過ぎる経営者が多いですがこれも良くありません。

5分も聞いてると面接の担当者はウンザリしてきます。

聞かれていないことまでこちらからベラベラと話してプラスになったためしがありませんしね。

また身だしなみも大事ですね。

面談での服装については決まったものがあるわけではありませんが第一印象は大事ですね。

スーツを着る必要はありません。現場のユニフォームはかまいませんが、あまりにもラフな格好で面談を受けるのはやめといた方がいいですね。

信用保証協会の面接の担当者はあなたの経営者としての人柄を見ていますよ。

最後に・・・

店舗・事務所の整理・整頓・清掃は怠りなく実施しておいて下さい。

信用保証協会の担当者は、店舗・事務所について、雰囲気や整理状況等も見ていますよ。

面接の際、日報、出納帳、売上管理表など書類も用意しておくと、それだけでも信用保証協会の担当者の印象は良くなります。

信用保証協会の担当者の理解や納得性が高まることは、保証審査応諾の可能性が高まることでもあります。逆に信用保証協会の担当者に十分理解してもらえないと、保証審査自体が危うくなります。

しかしそうはいっても・・・

面接の内容は当然ながら、その事業所ごとに違います。

「うちの場合はどんなことが聞かれるんだろうか?」

「こんなことを聞かれたらどう答えたらいいんだろうか?」

などなど、疑問点がいろいろあると思います。

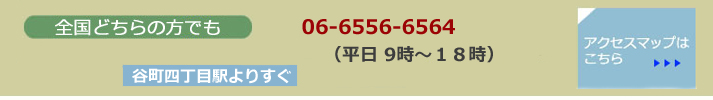

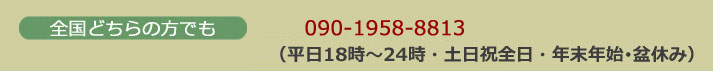

以下からお気軽に無料電話相談をご利用くださいませ

- 「銀行融資の審査基準とは」のページはこちらをクリック

- 「初めての面接で必ず聞かれる7つ」のページはこちらをクリック

- 「信用保証協会へは直接行くべきか?制度融資と提携融資」のページはこちらをクリック

- 「信用保証協会の融資を成功させるには」のページはこちらをクリック>